图片来源:摄图网

疫情的影响仍在持续发酵,而美联储仍在继续推出新举措,以此稳定市场流动性和缓解经济的冲击。

据悉,全球新冠肺炎确诊病例最多的国家是美国。据美国约翰斯·霍普金斯大学发布的全球新冠肺炎数据实时统计系统,截至美国东部时间4月1日凌晨0点27分,全美共报道新冠肺炎确诊突破了18万例,而这一数据仍在增加。

分析人士认为,新冠肺炎疫情将导致美国经济出现急剧收缩,并造成大规模失业。美联储前主席珍妮特·耶伦表示,美国今年第二季度经济产出按年率计算可能至少下滑20%。

同时,数据显示,截至3月21日的一周,美国首次申领失业救济人数飙升至328万人,这意味着失业率可能已从2月的历史低点3.5%升至5.5%左右。

美国作为全球经济的风暴中心,牵一发而动全身。实体经济的冲击不言而喻,金融市场的波动仍无法避免。在全球货币宽松的背景之下,美联储的重拳冲击虽然短期能避免市场遭受更大的波动,但是从更长期来看,似乎有些饮鸩止渴的意味。

因此,未雨绸缪依然是我们在家庭财富“保卫战”中必须时刻保持的思维方式。对于投资而言,一定要做到进可攻,退可守。这样才能在家庭资产遭遇到黑天鹅时,保证财富不会急剧缩水。

而黄金资产在目前的宏观环境下,具备了攻守兼备的优势,与其他大类资产负相关性,使得它既能够避险,又能保值增值,为家庭财富“保驾护航”。

美联储再度出招稳市场

根据声明,美联储允许在纽约联储开设FIMA帐户的持有者(外国央行/国际性经济组织)临时性用手中的美国国债向美联储置换美元,并在其管辖范围内使用。

美联储表示,该工具提供替代性的美元临时资金来源,避免相关实体在市场上出售美国国债,从而有助于支持美国国债市场的平稳运转。配合早些时候美联储与多国央行的流动性掉期协议,能够缓解国际美元流动性紧张的问题。

美联储表示,FIMA回购工具将从4月6日启用,并维持至少六个月。

无疑,美国的这一重拳,对防范金融风险有着较为积极的意义。

并且,随着经济下行压力加大,预计后续仍会有更多的刺激措施将出台。但是越来越多的分析人士质疑刺激措施的有效性,因为迄今危机全球已经累计释放10万亿美元的刺激,超过了2008年金融危机时的水平,但是刺激效果却不甚理想,随着刺激力度加大,可能会加剧全球的财政压力,并导致负收益资产飙升。

中期来看,黄金将受到提振

图片来源:摄图网

虽然美联储推出临时回购机制有利于缓解美元荒的压力,然而美国经济已陷入衰退成为了不争的事实,因此,黄金仍会被市场认为在未来可以“大展拳脚”。

兴业证券王涵表示,往后看,债市流动性缓解有助股市修复,但中期仍有资金撤出压力。美联储直接对信用市场进行支持,债券市场的流动性问题或将得到缓解。而虽然美联储操作并未包含股票的直接购买,但若信用风险能够随之缓解,股票市场可能也将间接受益。但中期来看,美国金融市场资金撤出压力仍存,疫情对经济的冲击还会逐步暴露。而更往后,流动性冲击带来的美元强势可能暂告一段落。此外,需注意美联储持续“征铸币税” 的方式向全球转嫁成本,本质上是在透支其信用,带来美元的不确定性。

而通常的情况下,美元与黄金是呈负相关的,因此未来也将对黄金形成一定的利好。

道明证券表示,第一季度末美元走强目前正在给黄金带来压力,但由于政府最近采取措施保护经济和市场免受新型冠状病毒的影响,黄金在中期应该会受到提振。

同时,道明证券分析师在研究报告中写道:“短期来看,黄金价格表现似乎已经跑在了实际利率之前,但展望未来,随着新冠病毒的影响尘埃落定,我们预计黄金在下一阶段的表现会很出色。”

黄金能更好地对冲风险

另外一个配置特点是,很多企业主家庭会把主要的资产配置到企业当中。数据显示,中小微企业绝大多数无法承受停工三个月损失,可能导致企业破产,甚至破坏家庭资产安全。所以,如果把主要资产配置到企业资产,那在面对疫情这样的黑天鹅时就会遭到致命的打击。

因此,在追求多元化的资产配置前提下,黄金的地位不容小觑。

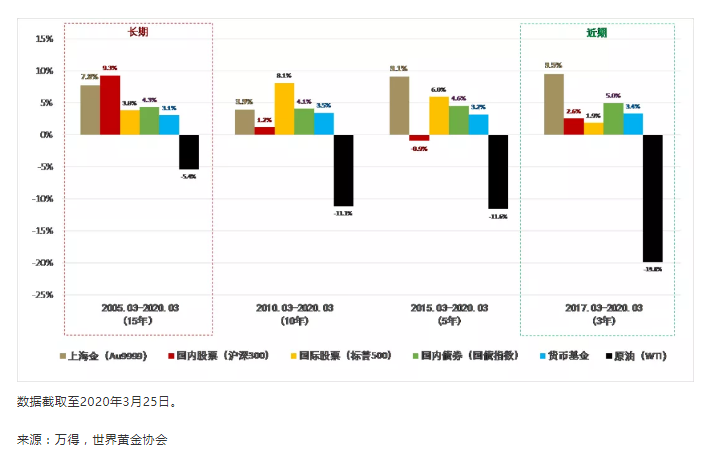

世界黄金协会指出,在市场波动加剧的情况下黄金可以为投资组合提供有效的风险对冲,从更长期的角度而言,黄金可以为投资组合提供稳健的收益。历史数据表明,长期来看(过去15年)人民币计价黄金的收益率超越债券、货币基金、原油,与股票相当;而近期来看(过去3年),随着本轮权益市场回调,人民币计价黄金的收益率已经超过了全球主要大类资产。

与此同时,全球央行货币政策立场向进一步宽松的转变不仅会带来利率的降低,也会增加相应的货币供应,这会是支撑黄金未来走势的重要因素。

加拿大皇家银行财富管理董事总经理George Gero表示,在本币走弱、利率较低的国家,黄金已成为一种“必需品”,同时也是一种替代货币。

他说:“当我们看到美元和股票上涨时,黄金价格保持坚挺;当我们看到美元和股票下跌时,黄金价格仍保持坚挺。”

也就说,大量的流动性或许能够解一时的燃眉之急,在未来不得不面对通胀压力,这也会成为推动金价进一步的上涨。

展望未来,疫情短期将继续蔓延,为了防止经济崩溃,货币和财政政策宽松仍会保持着推进的节奏,而黄金的避险属性和抗通胀属性将能够更好地对冲投资组合风险。